(最終更新月:2022年10月)

✔このような方へ向けて書かれた記事となります

「70歳でも入れる死亡保険はどれ?」

「そもそも70歳を超えて死亡保険は必要?」

「70歳の保険はどうやって選べば良い?」

✔当記事を通じてお伝えすること

- 70歳でも入れる死亡保険全6種

- 70歳での保険の必要性

- 70歳の保険の選び方

当記事では、70歳で入れる保険についての解説はもちろん、70歳でどうやって保険を選ぶのかやそもそも必要なのかどうかという疑問にお答えしていきます。

ぜひ最後までご覧ください。

70歳を過ぎても入れる死亡保険の種類6選

こちらでは70歳を過ぎても入れる死亡保険の種類について解説していきます。

なぜなら死亡保険には多くの種類があり、仕組みや特徴が異なるからです。

はじめに、以下6種類の保険について解説していきます。

- 定期保険

- 終身保険

- 収入保障保険

- 引受緩和型終身保険

- 引受緩和型定期保険

- 引受緩和型収入保障保険

それぞれの保険の特徴を確認いただき、ご自身の意向に合った商品を選ぶきっかけになれば幸いです。

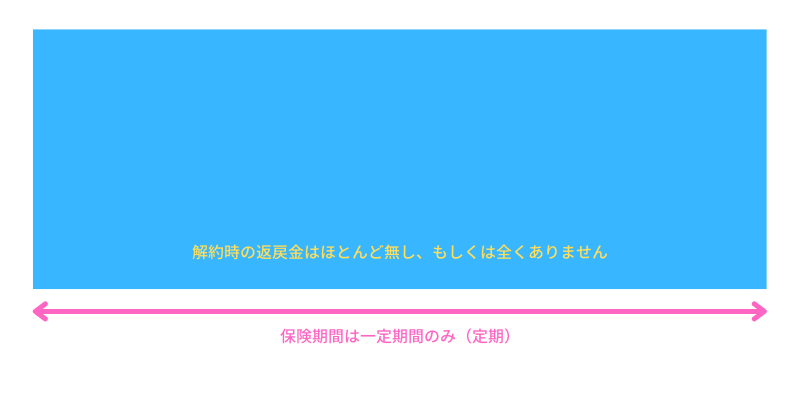

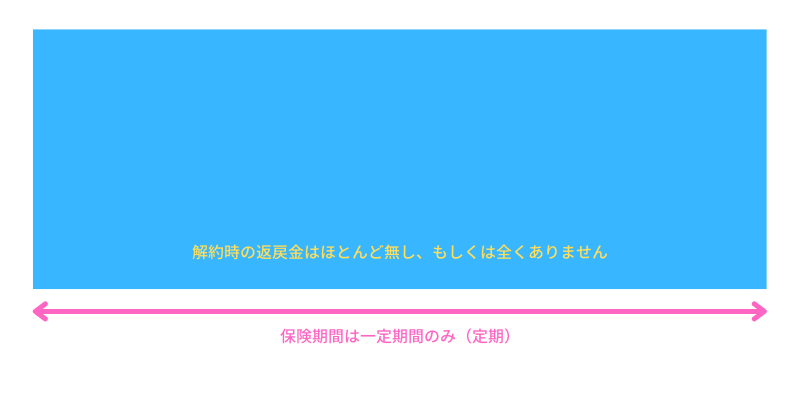

定期保険

定期保険は、一定期間内に被保険者が亡くなった場合に保険金が支払われる保険です。

契約時に決めた期間内であれば、いつ亡くなっても受け取れる保険金額は変わりません。

ただし、保険期間を1日でも過ぎてしまうと保険金は支払われなくなります。

定期保険は、保障が必要な期間が明確で、一定の保障を確保したい方に向いています。

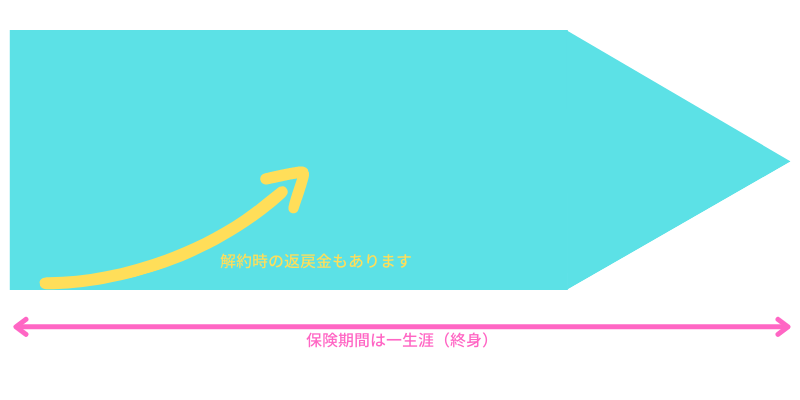

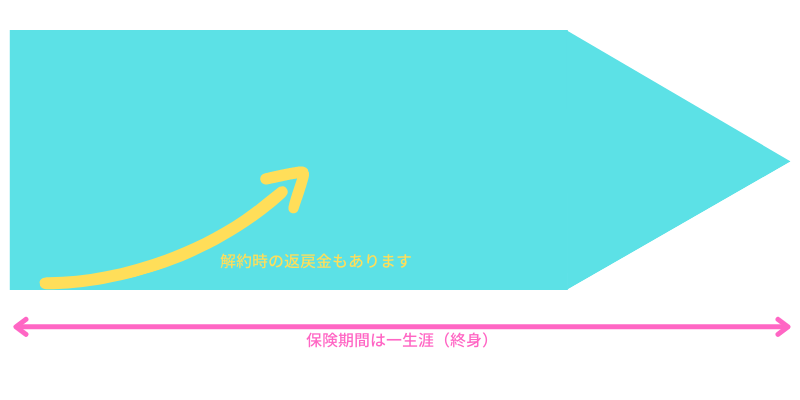

終身保険

終身保険は、期間が決まっておらず、被保険者が健在でいる限り契約が続く保険です。

一生涯の保障が得られるので、更新も必要ありません。

葬儀代や相続税の支払いに備えたい方に適しています。

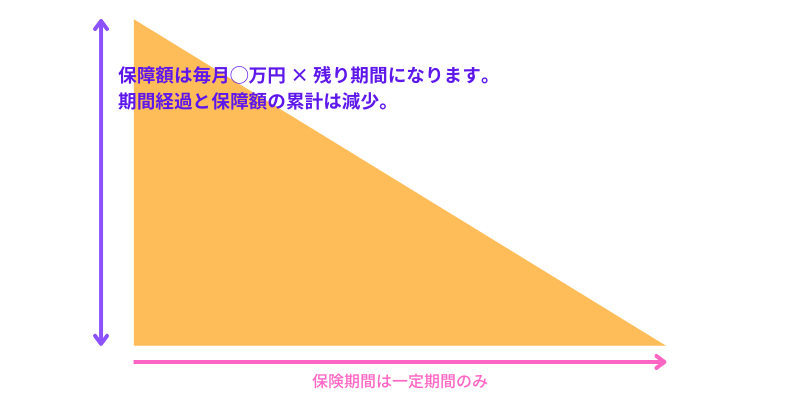

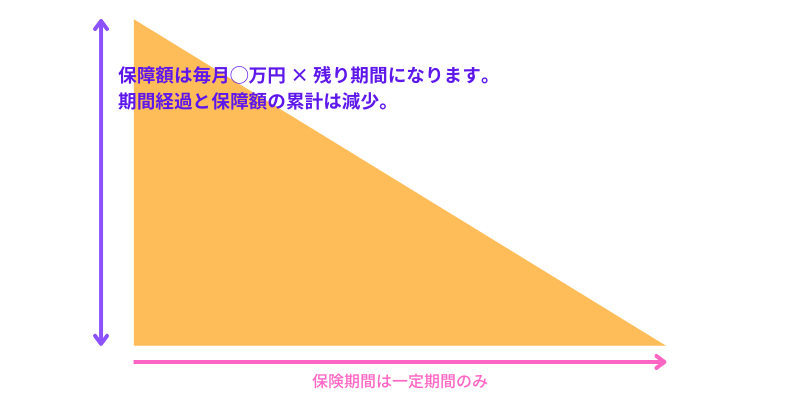

収入保障保険

収入保障保険は、一定期間内に被保険者が亡くなった場合、年金形式で保険金が支払われる保険です。

保険金が支払われる期間や受け取れる金額も、契約時に決められます。

毎月一定の金額を受け取る仕組みのため、亡くなる時期によって受け取れる保険金の総額が変わってきます。

残される家族の状況に合わせて、必要な保障を過不足なく準備したい場合に適していると言えるでしょう。

引受緩和型終身保険

引受緩和型終身保険は、契約時の告知条件が緩和されている終身保険です。

一般の保険と比べると、持病がある方でも加入できる範囲が広がります。

健康状態に不安がある方が、一生涯の保障を備えたい場合におすすめです。

引受緩和型定期保険

引受緩和型定期保険は、告知条件が緩和されている定期保険です。

決まった期間に一定の保障を確保したい意向があるけれど、定期保険では告知が通るか心配という方に適しています。

引受緩和型収入保障保険

引受緩和型収入保障保険は、収入保障保険の中でも、告知条件が緩和されているタイプの商品となります。

持病があり通常の収入保障保険では加入が難しい方が、残される家族の生活費などに備えたい場合におすすめです。

70歳過ぎても死亡保険が必要かを判断するための基準3つ

次に、70歳過ぎても死亡保険が必要かを判断するための基準についてお伝えしていきます。

この判断基準とご自身の状況を照らし合わせると、加入する目的がより明確になるからです。

死亡保険が必要かどうかは、保有する資産内容や家族構成によって異なってきます。

判断するための基準は、以下の3つです。

- 預貯金があるか

- 経済的に支えるべき家族がいるか

- 相続対策が必要か

それぞれ順番に解説していきます。

預貯金があるか

1つ目に、ご自身の預貯金がどのくらいあるかを確認します。

預貯金が十分にあれば、万が一病気で治療をする際も預貯金を取り崩して支払いに充てられるからです。

厚生労働省によると、令和元年度の70歳から74歳までの医療費は年間で80.4万円かかっており、そのうち自己負担額は保険料を含めると19.7万円です。(参考:厚生労働省|年齢階級別1人当たり医療費)

70歳の平均余命は、令和2年時点で男性が16.18年、女性が20.49年のため、今後20年程度生活することを想定し、少なくとも400万円程度は必要だと言えます。(参考:厚生労働省|簡易生命表)

もし、預貯金のみでは備えが足りないと感じる方は、死亡保険に加入してみてはいかがでしょうか。

経済的に支えるべき家族がいるか

2つ目に、経済的に支えるべき家族がいるかどうかも重要なポイントです。

もし一家の大黒柱に万が一のことがあった場合、残された家族は収入が途絶えてしまい、将来の生活費が不足してしまうリスクがあるからです。

このリスクを回避するには、死亡保険が役に立ちます。

お元気なうちに保険に加入しておけば、家計を支えている方に万一のことがあった場合でも、受け取った保険金を生活費に充てることができるのです。

相続対策が必要か

3つ目に、相続対策が必要かどうかを確認します。

相続対策が必要な方は、死亡保険に加入するメリットがより大きくなるからです。

一般的に以下に当てはまる人は相続対策が必要だと言われています。

- 財産額が多く、相続税がかかりそうな人

- 結婚していて子供がいない人

- 再婚している人

相続が起こるとまとまった資金が必要になる方や、相続人同士での話し合いに時間がかかりそうな方は、死亡保険を活用するメリットがあるでしょう。

70歳を過ぎた方の死亡保険の選び方

次に、70歳を過ぎた方の死亡保険の選び方について解説します。

なぜなら、死亡保険には多くの種類があり、契約者の意向によって重要視するポイントが異なるからです。

死亡保険を選ぶ際には、主に以下の4点を比較検討する必要があります。

- 加入目的

- 健康状態や持病の有無

- 保障額や保障期間

- 保険料

それぞれ確認していきましょう。

加入目的で選ぶ

まず、死亡保険に加入する目的を明確にします。

なぜなら、加入目的によって、保障額や保険期間などの条件を変える必要があるからです。

以下に加入目的の例を挙げてみました。

- 家族の生活費を確保する

- 葬式代を準備する

- 相続税を支払う

それぞれ必要になる金額と備えたい期間を想定した上で、商品を選ぶ必要があります。

健康状態や持病の有無で選ぶ

健康状態や持病の有無も、死亡保険を選ぶ上では重要なポイントです。

なぜなら保険に入る際に、健康告知で今の健康状態や持病を問われてしまうから。

健康な方であれば告知がある商品でも問題ありませんが、持病がある方は健康告知で不利になる可能性があります。

例えば、持病がある方が健康告知のある保険への加入を検討すると、以下のように条件が悪くなる場合があります。

- 保険料が割高になる

- 保険金が減額される

- 特定の部位での病気では保険金が支払われない

- 保険に加入できない

ご自身の健康状態に不安がある方は、告知条件が緩和されている商品を契約することをおすすめします。

保険会社によって引き受ける基準は異なるため、事前にじっくり検討すると良いでしょう。

保障額や保険期間で選ぶ

保障額や保険期間が想定した条件にあっているかで選ぶ方法もあります。

必要な保障額や保険期間は、その方の加入目的や家族の状況によって異なるからです。

保障額は、備えたい目的に応じて準備しておきたい金額の目安を把握し、保険金額を設定する必要があります。

また、保障期間は、以下のように資金が必要になる時期に合わせて設定すると安心です。

- 葬儀費用や相続税の支払いには保障が一生涯続く商品を選ぶ

- 生活費に備える場合は養う家族の年齢に合わせて期間を決める

保険料で選ぶ

保険料が割安な保険を契約するという選択肢もあります。

なぜなら保険料が払えなくなると、保険が失効してしまい、今まで払った保険料も無駄になってしまうからです。

保障額や保険期間といった条件を同じにした場合、商品によって保険料がどのくらい違ってくるのか、比較してみると良いでしょう。

死亡保険がもたらすメリット5選

最後に死亡保険がもたらすメリットについて解説していきます。

死亡保険の種類や選び方に加えて、メリットも知っておくと、加入を検討する際により適切な判断ができるからです。

死亡保険がもたらす主なメリットは以下の5点です。

- 万が一のときに必ず残せるという安心感

- 現金より保険金のほうが多い

- 保険金は即現金化できる

- 保険金は決めた人に残せる

- 保険金には相続税の非課税枠がある

こちらの項目について、順番に確認していきます。

万一のときに必ず残せるという安心感

死亡保険には、万一のときに必ず残せるという安心感があります。

保険金は受取人固有の財産となるため、相続人同士で話し合う必要はなく、受取人の判断だけで受け取れるからです。

一方で、預貯金は、名義人に万一のことがあった場合、使えるようになるまでに時間がかかります。

相続人同士で遺産分割協議を行い、全員が資産の配分に納得してから相続手続きをする必要があるからです。

また、誰がいくら受け取るのかも話し合って決めなければならず、納得のいく金額を受け取れない場合もあるでしょう。

万一の時に必ず残せるのは、死亡保険ならではの特徴であると言えます。

現金より保険金のほうが多い

死亡保険の特徴として、払った保険料よりも保険金のほうが多くなる仕組みがあります。

ご自身が払った保険料よりも、残された家族が受け取る保険金のほうが多ければ、死亡保険に加入するメリットがあると言えるでしょう。

例えば、保険料が100万円で、保険金が200万円であれば、差額の100万円を多く受け取れる計算になります。

ただし、加入時の年齢や保障内容、保険金を受け取る時期によっては、保険金よりも支払った保険料のほうが高くなる場合もあるため、注意が必要です。

保険金は即現金化できる

銀行の預金口座は、名義人に万一のことがあると即座に凍結され、資金を引き出せなくなってしまいます。

その理由としては、相続人同士のトラブルを防止することが挙げられます。

それに対して、死亡保険は受取人が保険金の請求手続きを行えば、スムーズに現金化できるという特徴があります。

一般的には、手続きに必要な書類が保険会社に届いてから、1週間程度で受取人の口座に振り込まれる場合が多いです。

まとまった資金が必要になるタイミングだからこそ、すぐに現金化できると残された家族も安心できるでしょう。

保険金は決めた人に残せる

現金で預けておく場合と異なり、保険は契約者が決めた人に残せます。

契約する際に保険金を受け取る人を指定でき、「お金に名前をつけて」残せるからです。

例えば、お子様2人に残したい場合で見てみましょう。

保険金200万円の契約でお子様にそれぞれ100万円ずつ渡すこともできますし、契約をお子様ごとに分けて、保険金100万円の契約を2本結ぶことも可能です。

保険金には相続税の非課税枠がある

死亡保険金を受け取る際には相続税の非課税枠があります。

なぜなら、死亡保険は残された家族のために備えるものであり、大切な家族が安心して暮らせるよう配慮する必要があるからです。

非課税枠の金額は法定相続人の数によって決まり、具体的には「500万円×法定相続人の数」で計算されます。

例えば、法定相続人が3人の場合であれば、「500万円×3人=1,500万円」となります。

法定相続人が受け取る死亡保険金のうち、1,500万円までであれば相続税がかからずに受け取れるのです。

まとめ:まずは本当に保険が必要かを検討すべき

当記事の内容をまとめます。

- 70歳でも入れる死亡保険は全部で6種類

- 70歳で必ず保険に入らなくてはいけないわけではない

- 70歳での保険の選び方は、万一のときにお金が必要かどうかで決まる

生命保険は必ず入らなければならないわけではありません。

ただ全く入らないのも心配です。

一度自分に保険が必要なのかをきちんと見てみませんか。